|

稅局明確!營業外收入需要交稅嗎?退回的稅款該怎么計稅?时间:2023-09-11 需要。 根據《中華人民共和國增值稅暫行條例實施細則》(財政部 國家稅務總局令第50號)規定:“第三條 條例第一條所稱銷售貨物,是指有償轉讓貨物的所有權。 條例第一條所稱提供加工、修理修配勞務(以下稱應稅勞務),是指有償提供加工、修理修配勞務。單位或者個體工商戶聘用的員工為本單位或者雇主提供加工、修理修配勞務,不包括在內。 本細則所稱有償,是指從購買方取得貨幣、貨物或者其他經濟利益。” 因此,這種情況下需要如實繳納增值稅。

1、需要繳納增值稅的情況: (1)銷售方在銷售貨物或提供服務等,向購買方收取的違約金、罰款等,會計核算可能被計入“營業外收入”,但是構成了增值稅價外費用,就需要繳納增值稅。 (2)執行《小企業會計準則》的,出售固定資產、無形資產等是凈利得的,需要按規定計算繳納增值稅。 2、不需要繳納增值稅的情況: (1)企業接受捐贈,或者收取的違約金、罰款等不構成增值稅價外費用的,資產盤盈等,會計核算計入“營業外收入”,是不需要繳納增值稅的。 (2)執行《小企業會計準則》的,收到與銷售額或銷售數量不掛鉤的政府補助,會計核算計入“營業外收入”,也是不需要繳納增值稅。 收到退稅都要計到"營業外收入"里么? 當公司遇到退稅時,都要計到“營業外收入”里嗎?不一定!常見六種退稅會計處理如下: 01. 增值稅留底退稅 舉個例子: A公司4月份收到留抵退稅5萬元,則: 借:銀行存款 50000 貸:應交稅費—應交增值稅(進項稅額轉出) 50000 02. “六稅兩費”減免 無需計提,對于當期直接減免的六稅兩費,不用做賬務處理。直接按減免后實際繳納的金額,做賬即可。 例如:A公司1-3月退回印花稅5萬元,直接沖減稅金及附加。 借:銀行存款 50000 貸:稅金及附加 50000 (記賬軟件可以借方紅字沖銷) 03. 工會經費全額返還 如果企業工會組織單獨建立了工會經費核算賬戶,那么,返還的工會經費應直接進入工會組織的賬戶,作為工會組織收入進行核算。 如果企業工會組織沒有單獨建立工會經費核算賬戶,那么,返還的工會經費應當進入企業銀行賬戶。 收到返還工會經費時: 借:銀行存款 貸:其他應付款——工會經費 工會組織支付活動經費時: 借:其他應付款——工會經費 貸:銀行存款/庫存現金 返還的工會經費是給企業工會組織的,主要用于職工或工會活動,單獨核算,屬于專款專用,并不是給企業的,所以不能作為企業的收入;也不屬于增值稅的應稅行為,也不需要交增值稅。 04. 增值稅加計遞減 舉個例子: A公司4月增值稅銷項稅額130萬元,進項稅額100萬元,加計抵減10萬元,5月10日繳納增值稅20萬元。 4月計提時: 借:應交稅費—應交增值稅(轉出未交增值稅) 30萬 貸:應交稅費—未交增值稅 30萬 5月繳納時: 借:應交稅費—未交增值稅 30萬(應納稅額) 貸:銀行存款 20萬(實繳稅額) 其他收益 10萬(加計抵減) 如果當月不需要繳納增值稅時,則不需要做賬務處理。 05穩崗補貼 1、賬務處理如下:

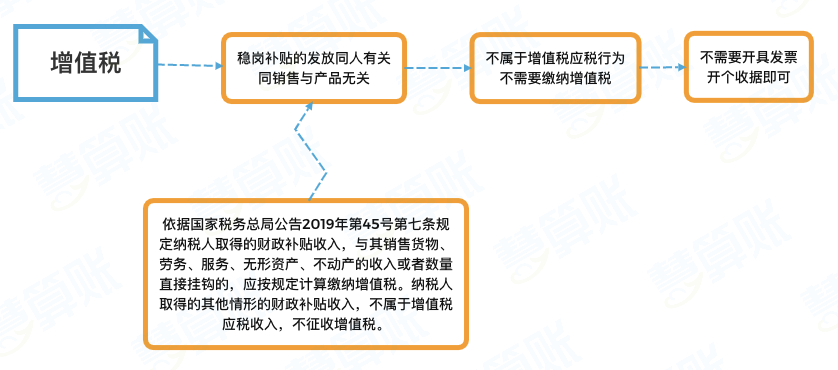

2、繳稅如下: (1)增值稅

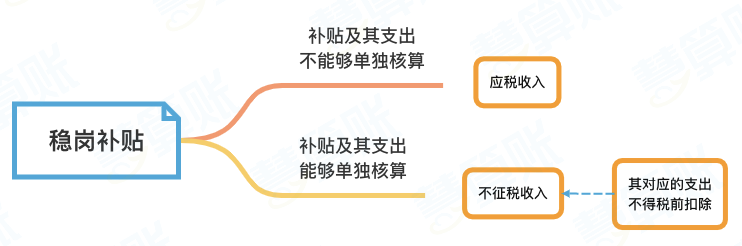

(2)企業所得稅 財政補貼如果同時滿足下列三項,則不征稅: 1.企業能夠提供規定資金專項用途的資金撥付文件; 2.財政部門或其他撥付資金的政府部門對該資金有專門的資金管理辦法或具體管理要求; 3.企業對該資金以及以該資金發生的支出單獨進行核算

第十一條 與企業日常活動相關的政府補助,應當按照經濟業務實質,計入其他收益或沖減相關成本費用。與企業日常活動無關的政府補助,應當計入營業外收支。 第十六條 企業應當在利潤表中的“營業利潤”項目之上單獨列報“其他收益”項目,計入其他收益的政府補助在該項目中反映。 注意:“其他收益”科目只在執行《企業會計準則》的企業設置,而執行《小企業會計準則》的企業不設置“其他收益”科目,一律記入“營業外收入”。 07. 三代手續費返還 某公司為一般納稅人,收到10600元代扣代繳個稅手續費,其中,拿出5000元用于獎勵參與代扣代繳工作的財務人員,則相關處理如下: 收到個稅手續費時: 借:銀行存款 10600 貸:其他收益 10000 應交稅費—應交增值稅(銷項稅) 600 另外:如果是小規模納稅人,則按照3%的征收率,記入應交增值隨中。進行申報時,該部分屬于“未開票收入”,但小規模納稅人申報表未單獨列明“未開票收入”,故與開票收入合并進行填列。 獎勵給財務人員時: 借:管理費用 5000 貸:應付職工薪酬 5000 借:應付職工薪酬 5000 貸:銀行存款 5000 |